2013大豆油价格走势_大豆油价格行情走势图2019

1.金投网豆油期货实时行情

2.大豆油价格行情走势图

3.国储库卖大豆油赚钱吗

4.美豆油期货外盘行情最新

5.当前食用油价格走势

6.农副产品走势怎么样?

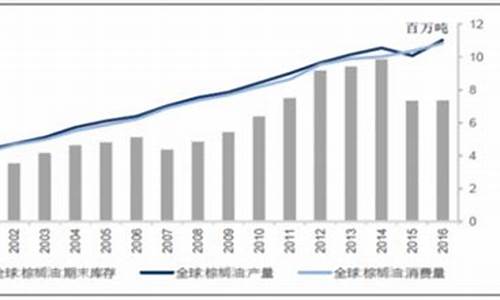

进入4月份,国内油脂油料市场走势呈现一种新气象:豆粕、棉粕等粕类产品

一涨再涨,而豆油、棉籽油等食用油价格一再下跌,且较为明显,受棕榈油价格较

低和需求低迷影响,天津地区毛豆油最低成交价格已经到了5720-5730元/吨,山东

、华东、华南地区二级豆油也降到5750元/吨左右,国内大部分地区豆色拉价格多

降至6000元/吨以下;受豆油行情的打压,棉籽油价格也有所下跌,湖北荆州地区

报价5600元/吨,河南新乡地区5660元/吨,山东德州地区5620元/吨,山东邹平地

区5600元/吨,山西运城地区5900元/吨,跌幅多在30-50元/吨之间。

促成食用油价格下跌的因素分析:

一、4月下旬更加廉价的南美大豆有望到港。

由于南美交通运输吃紧及豆农的可能惜售,据传大批南美大豆到港时间可能要

延误一个月。但以上消息还有待证实,而自4月下旬开始有南美大豆到港已是不争

的事实,即使以上消息被证实,依然有小批量更加廉价的南美大豆不断到港,多少

也会对豆油乃至食用油价格的下跌产生影响。

二、气温升高,棕榈油形成冲击。

由于近期国际棕榈油价格一跌再跌,为我国进口商入市采购提供了良好机遇。

据统计,我国3月份船期棕榈油购买量达30万吨,至今4月份船期购买量也已达20万

吨。目前,各沿海口岸进口棕榈油正大量运抵,并且据预计后期到港量还将增加。

而自进入4月份以来,各地气温正在普遍升高,一些地方最高温度已达25℃,棕榈

油用途正在增加,有的地区已可以代替豆油,甚至已开始用于掺兑豆油及色拉油等

其它食用油,由于价格较低(目前与豆油存在1000元/吨的价差优势),对国内食

用油的冲击将日益显现,必然会拖动食用油整体价格的下降。

三、进口豆油不断到岸。

目前,已开始有南美豆油到港,进口成本与国内现价低300元/吨以上,并且根

据CNGOIC消息,今年我国豆油的进口量将达到150万吨,后期进口数量巨大,所以

进口豆油对国内食用油的影响也不可小视,有望对后市形成打压。

四、菜籽收获压力。

今年我国油菜籽播种面积达820万公顷,较去年增加9.2%,各地油菜籽长势也

普遍良好,预计今年油菜籽产量有望突破1200万吨,比去年增长17.8%。据观察,

一些地区早熟品种再过10几天即4月下旬左右可以收割,5月上旬就可大量上市,菜

籽收获压力将在近期形成,推动国内食用油价格的下跌。

五、国储油换库。

目前,国内豆油及菜油价格居高不下,使国储油有了轮出和用进口豆油进行补

库良好机会。各地油厂和国储库已经充分利用这个机会展开了国储油轮出和库存陈

食用油的抛售工作,将有利于国内食用油价格的继续下跌。

六、食用油消费无明显增长趋势。

由于我国人民的生活水平已普遍提高,食用油消费量较为稳定,除了节日因素

消费量可能增加外,不可能因为价格高低而增减消费量,这无疑是对国内低迷油脂

行情的严重打击。

简而言之,食用油行情的下调,油厂需要提高粕类产品价格来保证利润,而粕

类产品价格的继续上涨,也给了食用油价格的下调空间,近期国内油粕产品价格反

差趋势还将延续。值得关注的是有关"南美大豆将推迟一个月到港"的传言,如果此

消息得到证实的话,油粕产品价格反差时间还将更长。

金投网豆油期货实时行情

大豆油的价格目前不会涨价。

当下粮油的价格,基本上趋于平稳走势。

食用油价格上涨一是油料作物价格提升,二是人们对物价上涨有心理压力抢购屯积所致。今年的物价属普遍性上涨,先是从石油产品再到建筑材料都是上调较大,其他的商品特别是食品也有较提高。粮油是从十月下旬升始上涨,但幅度在百分之十左右,粮油涨价不存在供应不足,是较为正常的物价上调。

大豆油价格行情走势图

金投网豆油期货实时行情如下:

1、新冠突变增加了全球经济复苏的变数,引发金融市场恐慌性抛售。受此影响,豆油期货延续下跌走势,主力合约目前跌幅超过1%。从油脂基本面来看,据瑞达期货监测显示,11月22日,我国主要油厂豆油库存82万吨,环比上周增加1万吨。减少3万吨,同比减少37万吨,近三年同期减少155万吨。

2、自10月下旬以来,豆油价格出现回调。11月,随着大豆到港预期增加,油厂压榨利润回升,限电停工政策取消,主产区油厂开工率上升,预期增长豆油供应不足,但同时面临四季度的季节性用油旺季,补充说当前疫情处于高发期,后续物流和物流的畅通存在一定的不确定性。交通、居民和企业有一定的商品需求,国际原油期货价格仍处于强势格局。

3、国内期货早盘多数下跌,其中豆油期货主力合约跌幅超过3%。随着巴西豆播种工作的逐步完成,阶段性产量基本固定;由于气候对巴西大豆单产影响不大,基本可以确定今年巴西大豆的高产预期。但阿根廷的播种进度落后于去年,且种植区降水偏少,变数仍然较多。今年很可能会重复去年的拉尼娜减产。

1)目前,国内大豆已恢复正常水平。良好的进口利润和美豆FOB贴水的逐渐回落,将加速国内大豆的进口,从而增加国内豆油和豆粕的供应。豆油和豆粕库存端和消费端的差异将导致油强弱豆粕格局延续,与其他油脂类相比,豆油本身在短期内也将承受更大压力。

2)大豆油是从大豆中提取的油。具有一定的粘度,为半透明液体。其颜色因大豆种皮和大豆品种而异,从浅**到深褐色,带有大豆风味。大豆油被广泛使用。人们很早就开始用大豆加工豆油。大豆油的主要成分是甘油三酯,还含有微量的磷酯、甾醇等成分。

国储库卖大豆油赚钱吗

1、大豆油价格行情走势图2021年12月表现为压榨成品大豆油价格为9622元/吨。2021年11月,压榨成品大豆油价格同比增长率为19.44%,增速低于下文报表中的平均值30.661%, 增速承压。

2、豆油期货价格持续上涨,8个月累计涨幅近50%。作为豆油加工的原料,近期大豆的进口量明显增长,数据显示,2020年前11个月,我国进口大豆总量达9280.3万吨,同比增长17.5%,并且连续六个月刷新单月历史同期纪录。

3、从去年开始,世界各地其实就面临一定程度的农业种植趋缓的趋势,这是因为受到疫情的影响,各地的生产其实都受到了比较严重的冲击,再加上本身的世界航运受到问题必然会导致农产品这种大宗出口产品出现一定的问题,所以我们可以从去年开始就已经预料到了,整个油料市场会有可能出现的问题,毕竟对于中国来说我们大部分的口粮都是自给自足的,只有类似于油料作物这种需要大规模的进口,所以在面对大规模进口的时候,以及世界所面临的同样的农业问题,必然会有一定的冲击,所以在这样的情况下,豆油出现一定程度的价格上涨完全是意料之中的事情。至少在当前疫情没有在全球范围内得到缓解的情况下,这个问题想要得到彻底解决还是相对困难的,这是一个宏观的趋势。

1、根据央视财经1月17日的报道,从去年开始,国内食用油价格持续上涨。河南省某粮油批发商告诉记者,从2020年年初到现在,菜籽油价格一直在上涨,豆油、棕榈油价格也相继跟涨。目前,大豆油批发价格较去年上涨了20%以上。其中菜籽油价格领涨,批发价格涨幅也最大。据了解,我国取消油菜籽临储政策后,逐步推动菜籽油去库存。目前,菜籽油库存消化完毕,市场供应总体偏紧。另外,菜籽油价格上涨还受土地和劳动力等因素制约,国内油菜籽增产空间有限,而且以小油厂、小作坊生产浓香菜籽油为主。

2、加拿大是我国最大的油菜籽进口来源地,由于其油菜籽中曾检出有害物质,国内企业进口油菜籽较为谨慎,油菜籽进口量下降。2020年1月份至10月份,我国油菜籽进口总量为243.4万吨,处于历史偏低水平。

美豆油期货外盘行情最新

国储库卖大豆油可以赚钱,但是赚钱程度与市场供求情况和价格波动有关。国储库是指国家储备的大豆油库存,其出售可以影响市场供给量,从而对价格产生影响。如果市场需求大且价格高,国储库出售大豆油可以赚取较高利润。然而,如果市场需求小且价格低,赚钱的可能性就会相对较小。此外,政府还需要考虑稳定市场价格和供应的因素,因此国储库的操作也受到政策调控的影响。总之,国储库卖大豆油有赚钱的潜力,但具体情况还需根据市场走势和政策来判断。

当前食用油价格走势

因市场缺乏新利支持,美国豆油期货将呈现整体平稳趋势,没有大幅度的走势。

1、 就美国大豆油而言,可以说是利空出尽。在后期,市场交易驱动力将转向南美。加拿大油菜籽的产量将大大减少。全球大豆供需处于紧平衡状态。供应方面的持续紧张局势使得油价容易上涨但难以下跌。

2、 根据美国农业部(USDA)周一公布的数据,截至12月2日的一周,美国大豆出口的检验量为2246664吨。此前,分析师估计,这一范围为185-2325000吨,前一周修正为2258305吨,初始值为2142844吨。

3、 CBOT 1月大豆期货合约上涨3-1/4美分,收于每蒲式耳12.67-3/4美元。本周,该合约上涨0.04%。1月份豆油合约下跌1.16美分,收于每磅53.69美分。1月份,豆粕合约上涨7.1美元,结算价格为每短吨366.8美元。本周,豆粕期货上涨2.3%,豆油下跌6.2%。

关于期货

1、 期货作为一种金融衍生品,主要用于对冲现货市场带来的风险。期货是由远期合约发展而来的一种标准化合约,是指与他人签订合约,购买远期商品,以达到套期保值的目的。

2、 在交易所购买的期货是期货交易所指定的标准化合同。合同规定了交易对象、交易时间、地点、数量和质量。合同到期时可以进行实物交付。

美国豆油期货

1、 美国豆油期货是在芝加哥期货交易所上市交易的期货品种。1950年7月,芝加哥期货交易所(CBOT)推出了以豆油为标的的美国豆油期货合约。美国大豆油上市后,受到许多投资者的欢迎,是芝加哥期货交易所最活跃的交易品种之一。

2、 豆油和豆粕是大豆的下游产品。一吨大豆可以生产0.8吨豆粕和0.2吨豆油。在CBOT大豆品种系列中,大豆油的年交易量和仓位份额保持在20-30%。美国大豆油的期货价格与大豆的供求关系密切。大豆价格的高低直接影响到大豆油的生产成本。除大豆外,豆粕价格、菜籽油、花生油等豆油替代品也对豆油期货价格产生一定影响。

农副产品走势怎么样?

进入第四季度,在通胀预期增强、多元主体抢购、农户惜售心理强烈等一系列因素作用影响下,市场各类粮油价格涨势汹汹,而后在国家政策密集出台的调控下,市场看多氛围减弱,至十一月下旬,粮食批发交易市场各粮油品种价格趋于平稳,走势略有不同。具体情况如下: 大 豆:本旬市场大豆价格走势平稳,目前市场批发价为4640-4940元/吨,较中旬持平。 食用油:在国家不断加大抛储力度及油脂期货下跌的作用下,各油厂挺价意愿减弱,前期走势坚挺的食用油价格略有下滑,目前散装菜油批发价为10000-10200元/吨,散装色拉油为10000-10200元/吨,均较本月中旬下跌150元/吨。深度报道食用油市场基本面状况将支持食用没价格后市进一步走强 一、新年度全球大豆播种面积减少支撑豆油价格 虽然目前油脂油料市场尚未出现供不应求的局面,但从比价关系来看,油脂油料相对于棉花、玉米、白糖等农产品价格仍然处于价值洼地。从比价关系来看,当前美国大豆与玉米期货连续合约的比价约为2.3,低于近几年来的平均水平2.7;美国大豆与棉花期货连续合约的比价约为10.1,而去年同期这一数据是14.4.大豆在与玉米、棉花的比价关系上已处于完全的劣势,在来年的种植面积争夺中将会处于下风。这一点在新年度巴西棉花与大豆耕种选择中已有所反应,巴西农户将部分以前种植大豆的土地改种成了棉花。巴西国家商品供应公司预计2010年巴西棉花播种面积较去年增加多达37%,产量将超过 2006/2007年创下的160万吨的纪录。由于棉花与玉米价格涨幅远高于大豆价格涨幅,从种植效应来看,全球大豆播种面积会受到玉米和棉花面积扩张的影响。2010/2011年度大豆种植面积将无法满足下一年度的强劲需求,这势必导致豆油价格上涨。 二、2010/2011年度中国油菜籽种植面积减少支撑菜籽油价格 国家粮油信息中心监测显示,今年农民种植油菜籽积极性总体不高,菜籽种植总面积可能下降。这主要是因为油菜籽收益低于其他作物,据有关部门统计,2010年长江流域油菜籽种植平均收益为100.6元/亩,较2009年提高35.2元/亩。而长江流域小麦平均收益为158.1元/亩,比油菜籽收益高57.5元/亩,农民种植小麦积极性高于油菜籽。除此之外,油菜籽机械化作业难以大面积推广,近两年持续上升的人力成本也对油菜种植形成不利影响。油菜籽种植面积减少将对菜籽油价格构成支撑。 三、东南亚棕榈油增产速度放缓支撑棕榈油价格 棕榈油是大豆油的主要替代品,在过去的10多年,东南亚国家棕榈油产量呈现出快速增长的态势,这对缓解全球油脂油料供应压力起到了重要的作用。但是今年东南亚国家棕榈油产量转折性地出现增长放缓的现象,这主要是受到2009年“厄尔尼诺”现象的影响,据相关专业人士介绍,2009年所发生的“厄尔尼诺”现象可能将持续到2011年,明年马来西亚的棕榈油产量不会有大幅的改善。土地资源的有限性与未来气候的多变性将导致东南亚地区油产量不能持续高速增长,这对棕榈油价格将产生支撑。 四、需求刚性增长,油脂市场供需格局转变 USDA报告预计2010/2011年度全球植物油总供给为15675万吨,较上年度增长3.3%,而2010/2011年度全球植物油总需求为14461万吨,较上年度增长4.9%,需求增速快于供给的增速,这直接导致植物油的库存消费比走低。国家粮油信息中心11月的报告显示,2010/2011年度我国植物油总供给为3006万吨,较上年度增长5.9%,而植物油总需求为2750万吨,较上年度增长7.7%.不管是全球还是我国,2010/2011年度对植物油的需求增长速度都快于供给的增长速度,油脂市场的供需格局将出现转换。 综上所述,多种因素不利于三大植物油在新年度的生产,而植物油的刚性需求却不会改变,因此,食用油价格新一轮上涨行情即将展开。</p>

龙头企业入场较早,主要分布在山东地区

我国农副食品加工业相关企业的布局较早,1988年主营油脂油料的京粮控股成立,是较早布局本行业的企业之一,其他龙头企业大部分在千禧年之前便以设立开展业务,抢占市场先机。2000年以后成立的企业,其主体的注册时间较晚,但企业业务布局也大多早早在80-90年代。

注:横轴代表企业成立年份;纵轴代表企业成立月份;气泡大小代表企业注册资本。

我国农副食品加工行业的上市企业数量较少,主要集中在山东、广东、湖南等地区。另外,新疆的上市企业数量也较多,其中有制糖领域的龙头企业中粮糖业。

注:数据范围为农副食品加工业上市企业,数据统计时间截至2022年7月27日。

市场竞争激烈,龙头企业市占率不到5%

我国农副食品加工行业囊括的企业数量庞大,2020年规上企业数量就达到21881家,整体竞争激烈。行业市场也包括饲料加工、谷物磨制、水产品加工等多个领域,故整体行业营收规模庞大,单个企业的市场份额占比较小。具体来看,2021年,金龙鱼的农副食品加工行业相关产品营业收入占行业总规模的比重最大,为4.18%;其次为新希望,相关业务营收占比为2.33%。其他龙头企业的市场份额均在2%以下。

注:数据仅包含上市企业,大型集团如中粮糖业控股母公司中粮集团因数据披露口径和进度不一等原因而未纳入分析。

2021年,我国农副食品加工业龙头企业的市场集中度水平不高,主要由于行业整体市场庞大。具体来看,农副食品加工行业CR4仅为9.18%,CR6为10.11%,CR10也仅为11.63%。整体来看,我国农副食品加工行业的竞争较为激烈。

国产企业国际竞争力强劲,食用油全球第一

从企业角度来看,我国国际化程度最高,实力最强的集团,便是中粮集团。中粮2019-2020年已成为乌克兰第二大粮食出口商。

从品牌市占率来看,依据Euromonitor数据,2021年全球食用油市占率前五的品牌中,有三个品牌出自中国,分别是金龙鱼、福临门(中粮集团旗下)和鲁花,市占率分别为5.0%、4.5%和1.0%,反映我国食用油品牌的国际竞争力强劲。

整体来看,我国农副食品加工业体量大,行业内企业竞争较为激烈。另外,作为粮食大国,我国的国产品牌国际竞争力较强,全球知名品牌的市占率也较高。

—— 更多本行业研究分析详见前瞻产业研究院《中国农副食品加工行业市场前瞻与投资战略规划分析报告》

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。