2024年原油价格预测_14年的原油暴跌

5.2.3.1 储量增长趋势分析

根据5.2.1小节对原油储量增长趋势的预测,若以50%的累计探明率划分新增可储量稳定增长和递减阶段,当中国的可量介于157.5亿吨~263.7亿吨时,未来新增可储量的高峰发生的时间将介于2011~2035年,峰值介于1.81亿吨~2.64亿吨(表5.8,图5.9)。

表5.8 不同可量条件下的中国未来新增可储量高峰(50%的累计量作为阶段转折点)

图5.9 不同量条件下中国储量增长趋势(以50%的累计探明率作为阶段转折点)

与美国本土48州(不含深水区域)的新增可储量增长趋势相比,中国的新增可储量目前仍处于稳定增长阶段。如果中国的原油新增可储量在累计探明率达到50%后进入递减阶段,则中国的新增可储量高峰将出现在未来的6~30年内。如果以中国最新一轮油气评价的可量中间值198亿吨作为参考值,则中国未来的新增可储量高峰将发生在2021年。

量为157.5亿吨时,累计探明率在2100年达到.33%;量为198亿吨时,累计探明率到2100年达到91.84%;量为263.7亿吨时,累计探明率到2100年为86.17%(图5.10)。可见,在任何一种量情况下,中国石油到2100年的探明程度均将超过85%。

本书为类比预测模型选取了与美国本土48州(不含深水区域)的储量增长相近的阶段参数,因此中美累计探明率曲线在形态上基本相似。如果将中国量为198亿吨的累计探明率曲线向前平移49年,可以发现平移后的曲线与美国本土48州(不含深水区域)的累计探明率历史曲线的趋势基本吻合。

图5.10 中美累计探明率对比(50%的累计探明率作为阶段转折点)

5.2.3.2 产量增长趋势分析

根据5.2.2小节中对原油产量增长趋势的预测,若以50%的累计探明率划分新增可储量稳定增长和递减阶段,当中国的可量介于157.5亿吨~263.7亿吨时,未来产量的高峰发生的时间将介于2017~2039年,峰值介于2.03亿吨~2.42亿吨(表5.9,图5.11)。

表5.9 不同可量条件下的产量高峰(50%的累计量作为阶段转折点)

当可量为157.5亿吨时,中国的原油储比在降至10 之前保持2%的递减速度。到2011年,累计探明率接近50%,从2012年起,新增可储量进入了递减阶段,但是由于此时储比仍然维持在大于10的水平,因此产量并未跟随新增可储量同时递减(图5.12)。到2017年,产量达到2.03亿吨的峰值。2017~2019年,储比虽然仍大于10,但此时新增可储量的递减速度加快,导致在储比以2%递减的情况下,原油产量仍保持在1.95亿吨以上的水平。2020年,储比降至10,之后为保持储比恒定于10,随着新增可储量的下降,原油产量的递减幅度增加。

2004年,中国的老油田的综合递减率为4.3%。在量为157.5亿吨的条件下,若2005年之后再无新增可储量,中国的原油产量将在2009年递减至1.5亿吨,2018年递减至1亿吨。到2100年,将仅为300万吨。而中国的新增储量目前正处于稳定增长阶段,若将新增储量贡献的产量考虑在内,中国的原油产量将在2017年达到峰值2.03亿吨,其中老油田贡献产量1.12亿吨,新增储量贡献产量0.88亿吨,新增储量对产量的贡献将达到44%(图5.13)。

图5.11 原油新增可储量在累计探明率达到50%后开始递减的产量预测

图5.12 量为157.5亿吨条件下的新增可储量与产量

当可量为198亿吨时,原油储比在降至10之前保持2%的递减速度。到2020年,储比降为10,产量达到2.20亿吨,而此时的累计探明率为48%,新增可储量仍然处于稳定增长的阶段,但为维持储比恒定于10 的水平,从2021年起,产量在新增可储量和储比的同时控制下开始递减(图5.14)。在产量增长过程中,2013~2030年,年度产量超过2亿吨,处于一个相对稳定的产量平台期。

图5.13 量为157.5亿吨条件下的产量构成

图5.14 量为198亿吨条件下的新增可储量与产量

结合中国2004年的老油田综合递减率(4.3%)和198亿吨的量条件,在2020年的峰值产量中,老油田将贡献产量0.94亿吨,新增可储量将贡献产量1.26亿吨,新增可储量对产量的贡献将达到57.3%(图5.15)。

当可量为263.7亿吨时,原油储比在降至10之前保持2%的递减速度。到2020年,储比降为10,产量达到2.20亿吨。而此时的累计探明率仅为36.84%,新增可储量仍然处于稳定增长的阶段,但为维持储比恒定于10的水平,产量开始受新增可储量和储比同时控制。2021~2024年,新增可储量的增长不能支持在储比降为10之前的产量增长速度,为维持储比恒定于10,2021~2025年的产量基本持平,到2026年新增可储量的增长已超过产量的增长,产量的增长幅度也相应提高(图5.16)。到2036年,新增可储量开始进入递减阶段,但此时的新增可储量仍然高于产量,因此,产量继续上升到2039年,达到2.42亿吨的峰值。这个过程中,产量经历了快速增长、缓慢增长、快速增长、递减的过程。第一个产量快速增长的过程对应着储比递减至10的过程;后一个产量快速增长过程则对应着新增可储量高于产量的过程。从2040年起,产量开始进入递减阶段。

图5.15 量为198亿吨条件下的产量构成

图5.16 量为263.7亿吨条件下的新增可储量与产量

结合中国2004年的老油田综合递减率(4.3%)和263.7亿吨的量条件,在2020年的峰值产量中,老油田将贡献产量0.41亿吨,新增可储量将贡献产量2.01亿吨,新增可储量对产量的贡献将达到83%(图5.17)。

图5.17 量为263.7亿吨条件下的产量构成

从累计出率来看,量为157.5亿吨时,累计出率在2100年已经达到94.95%;量为198亿吨时,累计出率到2100年达到89.12%;量为263.7亿吨时,累计出率到2100年为82.79%(图5.18)。可见,在任何一种量情况下,中国石油到2100年的出程度均将超过80%。

图5.18 中美累计出率对比(50%的累计探明率作为阶段转折点)

由于中国的新增可储量在稳定增长阶段的增长速度高于美国本土48州(不含深水区域)同阶段的增长速度,因此,新增可储量的快速增长也带动了产量的快速增长。如果以中国的可量中间值198亿吨作为参考值,将中国的原油累计出率曲线向前平移49年后,可以发现,在2013年以后中国的原油累计出率发展历程与美国逐渐有所区别,中国累计出率的增长速度低于美国本土48州(不含深水区域)。产生这种情况的原因在于,美国本土48州的开发工作量巨大,产量首先经历了起步阶段和快速增长阶段,在为期10年高于4亿吨的高位稳定阶段之后进入了递减阶段;而在中国的原油产量增长历程中,目前为止开发工作量远低于美国,从1986年起进入了稳定增长的阶段。在2013年至2030年间将经历一个产量高于2亿吨的平稳时期。产量增长阶段的差异将导致中国未来的累计出率增长可能低于美国本土48州(不含深水区域)。

若以量198亿吨为参考,并以50%的累计探明率作为储量增长阶段的转折点,结合新增可储量与产量预测的结果,中国原油剩余探明可储量可能已经在2000年达到高峰,峰值为24.51亿吨,从2006年开始,中国的剩余探明可储量将不断下降,到2030年降至20亿吨,到2069年降至10亿吨,到2100年降至5.38亿吨(图5.19)。

图5.19 中国原油剩余探明储量

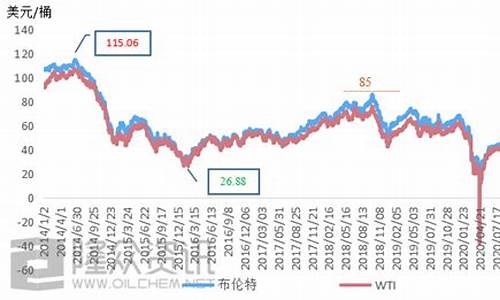

因为原油十分紧张。

国际油价上涨的原因与产油国密切相关目前一些产油国局势比较紧张。除了乌克兰局势,我们还应该关注伊朗核谈判的走向。在之前的谈判中,伊朗和美国并没有直接对话,而是通过第三方表达诉求。如果双方就核问题达成协议,伊朗的原油产量将恢复供应,从而缓解目前的原油短缺。如果双方不能达成协议,那么汽油的价格可能还会继续飙升。

供不应求尽管欧美疫情依然如此严峻,但英法等一些国家已经开始陆续解除防疫措施。经济活动和居民出行的增加也带动了成品油的消费。至于原油的供应,美国的产量很慢。显然,如果你想向欧洲和美国供应原油,你就必须依靠OPEC+。但由于部分成员国缺乏上游资金的支持,无法扩大规模生产。

所带来的的影响国际油价上涨后,我们日常消费的工业品价格也会有一定程度的上涨,因为对于原油来说,它也被称为工业生产的血液,这意味着我们日常生活中需要的很多化工产品和消费品都会使用原油,尤其是化石燃料的使用,也会影响到各个行业的生产。在这种情况下,如果国际油价或其他大宗商品价格上涨,那么这些成本如果传导到下游企业,价格也会相应上涨。但是在这样的情况下,我们控制这些商品价格的能力还是非常有限的,因为这些往往被少数几个国家或者一些国际联盟所控制。诸多因素导致国际原油价格飙升,非洲主要产油国尼日利亚国内局势持续动荡。武装分子袭击了该国主要产油区,导致多人死亡。随后,石油输出国组织警告称,到2024年,该组织可能无法满足国际原油市场的需求。

(来源于网络,如有侵权,请联系作者删除)

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。